【税理士が教える】法人税還付の基礎知識

BLOG

法人税・相続税 申告お役立ちブログ

2015.08.14

法人税の節税対策

【税理士が教える】法人税還付の基礎知識

すでに知っている人も多いと思いますが、法人税に関する制度に、前年に払った法人税を返してもらえる「欠損金の繰戻しによる還付」というものがあります。平成4年から長いあいだ停止されていましたが、平成21年の税制改正で中小企業に限って復活しました。

今回は、「欠損金の繰戻しによる還付」の基本について、それと関連する「欠損金の繰越控除」の話を交えながらご紹介します。

<目次>

Contents

欠損金の繰戻しによる還付って何?

「欠損金の繰戻しによる還付」制度の概要は、次のように示されています。

この制度は、青色申告書である確定申告書を提出する事業年度に欠損金額が生じた場合(以下、この事業年度を「欠損事業年度」といいます。)において、その欠損金額をその事業年度開始の日前1年以内に開始したいずれかの事業年度(以下「還付所得事業年度」といいます)に繰り戻して法人税額の還付を請求できるというものです。

(出所:国税庁ホームページ)

つまり、青色申告をする事業年度に欠損金が出た場合、その欠損金額を前の事業年度に繰り戻して、納めた法人税から還付金を請求できる制度、ということです。

もっと簡単に説明すると、前期は黒字だったけれど当期は赤字になってしまった会社が、前年に払った法人税を返してもらえるのが、繰戻しによる還付制度になります。

なお、この制度は法人税だけに適用されるもので、地方税については還付を受けることができません。

なお、この制度を適用すると、翌期以降、法人税の繰越欠損金額と地方税の繰越欠損金が食い違ってくるので、注意が必要です。

繰戻し還付を請求できるのはどんな法人?

まず、青色申告を提出する法人であることが前提です。そのうえで、繰戻し還付制度が適用されるのは「中小企業者等」と定められています。対象が限定されている理由は、中小企業の円滑な資金繰りに寄与することを目的としているためです。

繰戻し還付を請求するための要件

制度を利用するには、以下の要件をすべて満たさなければなりません。

- 還付所得事業年度(前期)、欠損事業年度(当期)と連続で青色申告書である確定申告書を提出していること。

- 欠損事業年度の青色申告書である確定申告書を提出期限までに提出していること。

- (2)の確定申告書と同時に「欠損金の繰戻しによる還付請求書」を提出すること。

繰戻し還付を請求できる「中小企業等」とは

欠損金の繰戻し還付の適用が認められている「中小企業者等」には、以下のような法人が含まれます。

- 普通法人(資本金または出資金が1億円以下)(※1)

- 法人税法で定められている公益法人や協同組合等

- 法人税法以外の法律で公益法人等と見なされる法人(※2)

- 人格のない社団等

※1 資本金5億円以上の親会社の100%子会社である場合は適用外です。

※2 団地組合管理法人、認可地縁団体、防災街区整備事業組合などが含まれます。

還付金額はどうやって算出するの?

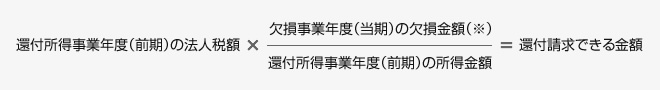

欠損金の繰戻し還付を請求できる金額は、以下の計算方法で算出できます。

■還付金額の計算式

※欠損事業年度(当期)の欠損金額は、還付所得事業年度(前期)の所得金額が上限になります。

上記の計算式に数字を当てはめたものを、以下に2例示します。

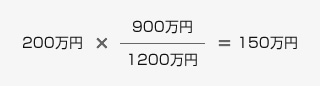

例1)

還付事業年度の所得が1200万円、法人税が200万円、欠損事業年度の欠損金が900万円の場合

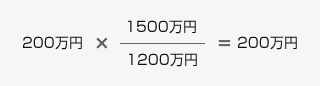

例2)

還付事業年度の所得が1200万円、法人税が200万円、欠損事業年度の欠損金が1500万円の場合

欠損事業年度(当期)の欠損金は、還付事業年度(前記)の所得金額が限度であるため、例2の場合は1,200万円になります。

では、上限を超えた部分の欠損金300万円はどうなるのでしょうか。還付を請求できなかった分については、「欠損金の繰越控除制度」を利用して、翌期以降の所得金額から控除することができます。

欠損金の繰越控除って何?

「欠損金の繰越控除」とは、過去の事業年度で発生した欠損金を、翌期以降9年間を上限に繰り越して、各事業年度の所得から控除する制度です。つまり、赤字を翌期以降の黒字と相殺して税金を計算できるということになります。

平成23年12月の改正までは繰越期間が7年とされていましたが、平成24年4月1日以後に開始する事業年度から、平成20年4月1日以後に終了する事業年度に生じた欠損金については9年に延長されています。

欠損金を繰り越すための要件

欠損金を翌期以降に繰り越すには、以下の要件をすべて満たさなければなりません。

- 繰り越す欠損金が、その事業年度開始の日前9年以内に開始した事業年度のものであること。

- 欠損金が生じた事業年度で、青色申告書を提出していること。

- 欠損金が生じた事業年度以降、継続して確定申告書を提出していること。

- 欠損金の控除は古い年度から順番に行うこと。

- 欠損金が生じた事業年度の帳簿書類を保存すること。

欠損金の「繰戻し還付」と「繰越控除」の違い

節税できる点では「繰戻し還付」も「繰越控除」も変わりませんが、過去に払った税金を返してもらうか、将来的に支払う税金を減らすかという部分は異なります。そのため、「こちらを利用すべき」とは断言できません。

ただし、当面のあいだ黒字を見込めない経営状態である場合や、資金繰りに重きを置きたいという場合は、繰戻し還付を受けたほうが賢明です。手元の資金になるという意味では、繰戻し還付に利点があります。

また、地方税には繰戻し還付制度が適用されないため、必然的に繰越控除制度を利用することになります。

まとめ

欠損金の繰戻し還付は、大企業には適用されない中小企業のための制度です。これは、会社の成長や生き残りを考えるうえでの重要な節税のひとつといえます。繰越控除と比較検討して、積極的に利用しましょう。

なお、法令上、還付を請求すると税務調査が行われることになっていますが、必ずしも実地調査が行われるわけではなく、税務署から問い合わせが来る程度で済むケースも多いです。欠損金が生じた理由や、それに影響した科目の内訳などをしっかりと整理してさえいれば、臆病になる必要はまったくありません。

関連記事

SERVICE

決算申告でお悩みの方を

2つのプランで解決

申告完了後も、税務に関するご相談は無料

申告完了後も、税務に関するご相談は無料

経理処理から申告書作成まで

まとめて依頼できる格安プラン

¥77,000(税込) ~

(年1回のスポット契約)

こんな方へおすすめ

-

決算申告が

分からない起業したて

-

期限が迫り

困っている -

申告書だけ

依頼したい

お客様にあわせて柔軟に対応いたします

- 領収書などからの直接経理もお受けできます

- エクセルデータ、CSVデータをフル活用

- 郵送、電話、メール、データ転送で効率対応

- 経理処理からお任せできます

- 決算が完成して、申告書作成のみも対応

期限が過ぎた申告や

何年も行っていない

申告を

まとめて解消

¥77,000(税込) ~

(1期当たりの年額)

こんな方へおすすめ

-

決算申告が

分からない -

無申告が

何年もある -

税務調査が

心配

お客様にあわせて柔軟に対応いたします

- 国税出身税理士による調査対応

- 豊富な実績で最善の方法を検討します

- 税務署からの問合せや青色取消も対応

- 長期のスケジュール管理で全ての申告を解消

- 事業拡大は顧問契約も検討します

年一決算のお悩み解決!

創業間もない会社から上場関連まで

負担の少ない格安の料金で質の高い決算・申告書を作成します。

0120-459-840

[受付時間]平日9:00~18:00 土日祝は要予約

0120-459-840

[受付時間]平日9:00~18:00 土日祝は要予約

0120-459-840

[受付時間]平日9:00~18:00 土日祝は要予約

0120-459-840

[受付時間]平日9:00~18:00 土日祝は要予約

無料電話相談サービス

税理士に「相談」するほどでもないけど、ちょっと聞いてみたい。

そんな経営者様のための無料電話相談サービス好評受付中。

© 2010-2025 高橋彰税理士事務所.

0120-459-840

[受付時間]平日9:00~18:00 土日祝は要予約

0120-459-840

[受付時間]平日9:00~18:00 土日祝は要予約