法人税、法人住民税、法人事業税の違い

BLOG

法人税・相続税 申告お役立ちブログ

2023.10.30

法人税の節税対策

法人税、法人住民税、法人事業税の違い

法人登記をして事業を始めたら、必ず納めなければいけない税金があります。それは、会社の所得に対して課される国税の「法人税」と、地方税である「法人住民税」「法人事業税」です。テレビなどで耳にする「法人税」という言葉はこれらをすべて指すことがありますが、正しくは「法人税等」という表現を用います。

法人税等を納付することは、法人税法で定められている義務です。税務をすべて税理士に任せるという手もありますが、経営と切り離して考えることができないものであるため、基礎的な知識はぜひ身につけておきましょう。

Contents

法人税は3つの税に分類される

冒頭で触れたとおり、法人税は一般的に「法人税」「法人住民税」「法人事業税」の3つに分けられ、正確には「法人税等」といいます。会社が納付する中心的な税であるため、まとめて「法人三税」と称されることもあります。

なお、法人住民税は「法人都道府県民税」と「法人市町村民税」の2つの総称です(東京都の場合はこれらに代わり「法人都民税」のみが課税されます)。

税金の納付先はそれぞれ異なりますが、支払期限はいずれの税も、原則、決算後2カ月以内となります。

まず知っておきたい「利益」と「所得」の違い

法人税の課税対象は会社の「所得」です。法人住民税も法人事業税も、直接的あるいは間接的に「所得」にかかる税金であるといえます。これを理解するうえで注意したいのが、会社の所得は「利益」とまったく同じではないということです。

会計上は「収益-費用=利益」という考え方をする一方、税務上は「益金-損金=所得」と考えます。「収益と益金」「費用と損金」の大部分は一致しますが、両者は別物です。

収益のうち益金に含まれることを「益金算入」、収益ではあるけれど益金に含まれないことを「益金不算入」といいます。これと同じように「損金算入」「損金不算入」があります。

たとえば、「受取配当金」については配当元で課税対象になっていると考えられることから「益金不算入」となります。また、会社の無駄遣いを少なくするために「交際費」は「損金不算入」となります。

「利益」と「所得」が異なるのは、前者が会社の経営成績を開示するための数値である一方、後者は公平な課税を行うことを目的とされた数値であるためです。

なお、両者の違いを考慮したうえで、所得は利益に加算(あるいは減算)することによって算出します。

法人税(法人所得税)とは、会社の所得に課される税金

法人税とは、会社の所得(「課税所得」といい、一般的な「所得」と区別されます)に対して課される税金のことです。法人自身が申告して税金を納付する「申告納税方式」が採用されています。法人税は国税であるため、納付先は国です。

法人税法上、法人税は以下の3つに分類されます。

- 各事業年度の所得に対する法人税

- 各連結事業年度の所得に対する法人税

- 退職年金等積立金に対する法人税

法人税の計算方法

法人税は以下の式で算出できます。つまり所得が赤字である場合、法人税を納付する必要はありません。

課税所得×法人税率=法人税額

※法人税率は改正による変動が考えられます。また、資本金や課税所得の金額によっても税率は異なるため、「財務省」や「国税庁」のホームページで最新情報を確認しましょう。

法人住民税とは、「法人都道府県民税」と「法人市町村民税」の総称

法人住民税は「法人都道府県民税」と「法人市町村民税」の総称で、法人の事業所がある自治体から課税される地方税です(東京23区に事業所がある法人については「法人都民税」として一括で課税されます)。税金の納付先はそれぞれの都道府県もしくは市町村になります。

法人都道府県民税と法人市町村民税の課税の仕組みとして、それぞれに「法人税割」と「均等割」というものが導入されています。

法人税割

法人税割は、法人税額に基づいて住民税を決定する仕組みで、法人税額に住民税率を乗じて算出します。つまり、前年度が赤字だった場合は所得が発生しないため、法人都道府県民税も法人市町村民税も納付する必要はありません。

均等割

均等割は、法人都道府県民税の場合は資本金の額、法人市町村民税の場合は資本金と従業員数に応じて課税される仕組みです。法人税割は会社の儲けにかかる仕組みであるため、儲けによって各法人の納税額には開きが生じますが、均等割は会社の規模に応じて一定の税額が公平に適用されます。つまり、前年度が赤字だったとしても、均等割で課税された法人都道府県民税と法人市町村民税は、必ず納めなければなりません。

なお、均等割による住民税は、本社だけでなく支店や工場などがある都道府県や市町村でも納付しなければならないため、事業所が多ければ納税額も増えます。

法人住民税の計算方法

法人住民税は以下の式で算出できます。

法人税割+均等割=法人住民税額

※法人税割の住民税率と均等割の税額は、各都道府県・市町村によって異なります。

法人事業税とは、会社の所得に対して都道府県に課される税金

法人事業税は、法人の所得に対して、地方自治体(都道府県)によって課される地方税です。つまり、各都道府県が税の納付先になります。

所得に法人事業税率を乗じて算出しますが、課税所得の大きさによって(「年400万円以下」「年400万円超~800万円以下」「年800万円超」の3段階で)、税率が区分されています。

また、法人事業税には法人税と法人住民税との大きな違いがあります。それは、来年度の損金に算入できる(費用として計上できる)ということです。

なお、資本金1億円以上の企業については、法人事業税だけでなく「外形標準課税」という税金も課されます。

法人事業税の計算方法

法人事業税は以下の式で算出できます。法人税と同じく、所得が赤字である場合は納付する必要はありません。

所得×法人事業税率=法人事業税額

※税制の改正による引き上げ・引き下げが考えられるため、税率については各都道府県の税務課などで確認しましょう。

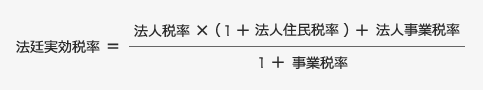

法定実効税率とは、会社の利益に対する法人三税の合計比率

法人の法定実効税率(法人実効税率)とは、法人三税のすべてを会社の利益に対する税率に換算し直し、合計した比率のことです。なぜこのような税率が存在するのかというと、法人三税はそれぞれ課税方法が異なるうえに、事業税については「費用に計上できる」という特徴もあることから、ただ単に税率を合計しただけでは実際の会社の所得に対する税率を求められないためです。

つまり法定実効税率は、会社の利益に対して実際にどれほどの税金を支払えばいいかを把握するための比率であるといえます。

法定実効税率の計算方法

法定実効税率は以下の式で算出できます。法定実効税率を税引前利益に乗じた金額が、会社が支払う法人税、法人住民税、法人事業税の合計の目安となります。

※1実際に計算する場合は、「財務省」のホームページなどで現行の税率を確認してからにしましょう。

※2 法定実効税率は法人事業税率のように、課税所得の大きさによって(「年400万円以下」「年400万円超~800万円以下」「年800万円超」の3段階で)区分されています。

まとめ

法定実効税率は段階的に引き下げられる傾向にあります。本コラムを執筆している段階(2015年7月時点)の法定実効税率は34.62%ですが、平成28年4月1日以降に開始する事業年度については31.33%まで引き下げられる予定です。国は最終的に、法定実効税率を20%台にすることを目標としているようです。これは大幅な軽減だといえますが、会社の負担であることに変わりはありません。

税制は非常に複雑で、たびたび改正が行われます。よりよい経営状態を目指すのであれば、制度の内容を正しく理解し、会社にどのような影響があるのかをしっかり把握する必要があるでしょう。

関連記事

SERVICE

決算申告でお悩みの方を

2つのプランで解決

申告完了後も、税務に関するご相談は無料

申告完了後も、税務に関するご相談は無料

経理処理から申告書作成まで

まとめて依頼できる格安プラン

¥77,000(税込) ~

(年1回のスポット契約)

こんな方へおすすめ

-

決算申告が

分からない起業したて

-

期限が迫り

困っている -

申告書だけ

依頼したい

お客様にあわせて柔軟に対応いたします

- 領収書などからの直接経理もお受けできます

- エクセルデータ、CSVデータをフル活用

- 郵送、電話、メール、データ転送で効率対応

- 経理処理からお任せできます

- 決算が完成して、申告書作成のみも対応

期限が過ぎた申告や

何年も行っていない

申告を

まとめて解消

¥77,000(税込) ~

(1期当たりの年額)

こんな方へおすすめ

-

決算申告が

分からない -

無申告が

何年もある -

税務調査が

心配

お客様にあわせて柔軟に対応いたします

- 国税出身税理士による調査対応

- 豊富な実績で最善の方法を検討します

- 税務署からの問合せや青色取消も対応

- 長期のスケジュール管理で全ての申告を解消

- 事業拡大は顧問契約も検討します

年一決算のお悩み解決!

創業間もない会社から上場関連まで

負担の少ない格安の料金で質の高い決算・申告書を作成します。

0120-459-840

[受付時間]平日9:00~18:00 土日祝は要予約

0120-459-840

[受付時間]平日9:00~18:00 土日祝は要予約

0120-459-840

[受付時間]平日9:00~18:00 土日祝は要予約

0120-459-840

[受付時間]平日9:00~18:00 土日祝は要予約

無料電話相談サービス

税理士に「相談」するほどでもないけど、ちょっと聞いてみたい。

そんな経営者様のための無料電話相談サービス好評受付中。

© 2010-2025 高橋彰税理士事務所.

0120-459-840

[受付時間]平日9:00~18:00 土日祝は要予約

0120-459-840

[受付時間]平日9:00~18:00 土日祝は要予約