2022年4月から成年年齢引き下げ!相続・贈与時に気をつけるべき点は?【前編】

BLOG

法人税・相続税 申告お役立ちブログ

2022.07.14

相続

2022年4月から成年年齢引き下げ!相続・贈与時に気をつけるべき点は?【前編】~ご家族に未成年者がいる方は必見です!~

Contents

成年年齢が18歳に!相続・贈与の変更点は?

令和4年(2022年)4月1日に民法が改正され、成年年齢が20歳から18歳に引き下げられました。これにより、18歳に達した若者は、1人で有効な契約をすることができ、また、父母の親権に服さなくなることになります。例えば携帯電話の契約やクレジットカードをつくる、1人暮らしの部屋を借りるなど、今まで20歳になるまで親の同意が必要でしたが、18歳になればこの同意が要らず、1人でできるようになります。(ただし飲酒や喫煙、馬券購入などについては、これまで通り20歳からでないとできません。)

今回の成年年齢の引下げは、もちろん相続・贈与の税務においても影響があります。主なものとして以下が挙げられます。

〇18歳、19歳でも遺産分割協議に単独で参加できるようになりました。

〇親や祖父母に贈与されたときの(有利な)特例税率:もらう側が20歳にならないと適用できなかったのが、18歳以上でも適用可能になりました。

〇贈与税の特例制度(※参照)の条件年齢:もらう側が18歳から適用可能になりました。

(※「結婚・子育て贈与の非課税」「相続時精算課税」「住宅取得等資金の贈与税の非課税措置」「非上場株式の贈与税の納税猶予及び免除」など)

〇相続税の未成年者控除:未成年とされる相続人の年齢について18歳未満に引き下げられました。(控除が減るため増税になります。)

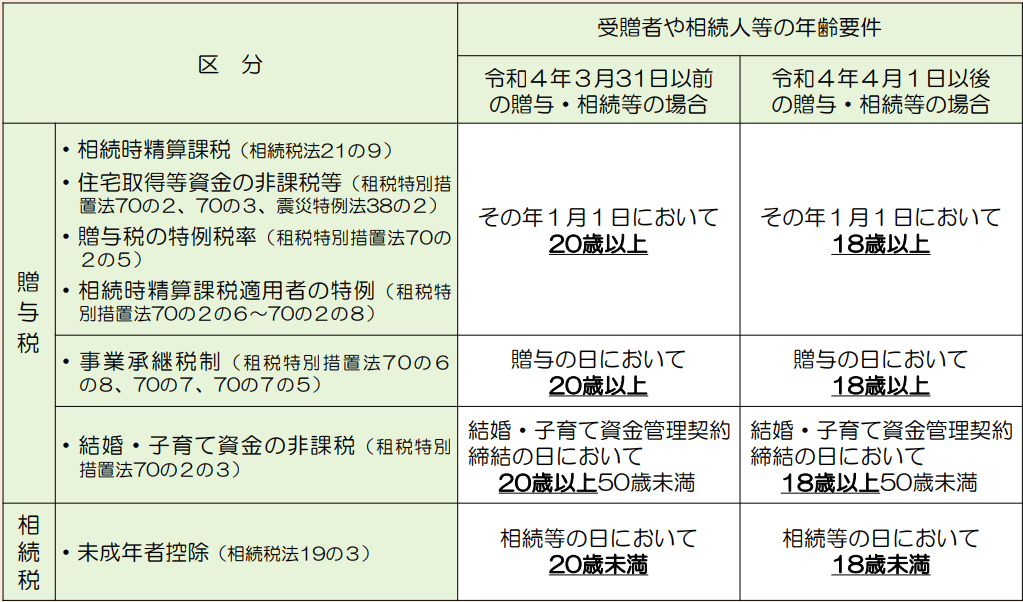

参考までに国税庁が公表している改正の概要も以下に紹介します。

出典:国税庁「 ⺠法の改正 成年年齢引下げに伴う贈与税・相続税の改正のあらまし」

成年年齢が18歳に引き下げられたことによる相続・贈与税の影響をざっと挙げてみました。

ただ、そもそも成年・未成年で相続の際に具体的にどう変わるの?何に気をつければいいわけ?そういったことをご説明していきたいと思います。

未成年者がいる場合の遺産分割協議に注意!

まず大前提として、相続税の申告期限は被相続人の死亡を知った日から10か月以内で、この期間に相続税の申告・納付を行う必要があります。

そして相続税は、相続人がそれぞれ相続した財産の金額に応じて課税されます。相続税を申告するためには、遺産分割協議で誰が何をどれだけ相続するかを決める必要があるのです。ただし、遺言書があって、遺言で指定された内容に従う場合は除きます。(遺言書がないことを前提に話を進めます。)

では、相続人の中に未成年がいる場合はどうなのでしょうか。

①未成年者は遺産分割協議に参加できない!

相続人の中に18歳未満の未成年者がいる場合、その未成年者は財産に関する法律行為をすることができません。遺産分割協議は相続人の全員で行わなければなりませんが、未成年者は法律行為ができないため遺産分割協議に参加することが出来ないのです。また、相続人が1人でも参加していないと(例えば未成年者抜きで遺産分割協議を取り決めても)、その遺産分割協議は無効となります。

でも、親が子供の代理人として手続きをすればいいのでは?と考えたくなりますよね。しかしそのようにはいかないのです。

例えば父親が若くして亡くなって、その妻と未成年の子供が相続人となる場合はどうなるでしょうか。母親が子供の代理人となってしまうと、利益相反行為として法律に違反してしまうことになります。利益相反行為とは、一方に利益が生じると他方に不利益が生じることを言います。母親の相続分が増えることによって、子供の相続分が減ることになるのです。そのため、利益相反しない代理人をつける必要があります。

②特別代理人の選任

利益相反しない代理人を選ぶこと、これが特別代理人の選任です。この特別代理人は、今回の相続に関係しない者であれば、おじやおばといった親族でもなることが出来ます。ただし遺産分割の話し合いはお金がからんでくるので、親類の間でのちのち嫌なしこりを残したくないという場合であれば、専門家に依頼することをお勧めします。

この特別代理人を選任するには家庭裁判所への申し立てが必要になります。その際に利益相反に関する資料を提出する必要があります。

③利益相反に関する資料(遺産分割協議案)

特別代理人選任の際に、利益相反に関する資料を裁判所に提出しますが、遺産相続の場面における利益相反に関する資料とは、「遺産分割協議書(案)」になります。特別代理人が選任されたといっても、好き勝手な内容で遺産分割をすることは認められていません。遺産分割協議の内容について、裁判所にお墨付きをもらう必要があるのです。遺産分割協議案が未成年者相続人にとって不利であれば裁判所が特別代理人の選任を認めない可能性が高くなります。

そのため遺産分割は、未成年者の利益を保護するため基本的に法定相続分で分割することになります。妻・子供1人の場合には「妻2分の1、子2分の1」で分けることになるのです。

④スケジューリングが大切

ここで強調しておきたいのは、未成年者相続人がいる場合には、やるべきことが増えるということです。先ほど申し上げたとおり、特別代理人を選任するにあたり利益相反に関する資料を提出しなければならないので、遺産分割協議案をまとめることが先になります。そのため、相続後速やかに財産目録を作成し、遺産分割協議を始め、分割案がまとまってから特別代理人の選任申し立てを行う必要があります。一般的に、申し立てから結果の連絡まで、約1か月かかるといわれています。申し立てをする家庭裁判所の混雑具合によってはこれ以上かかることもあります。そこから相続税の申告までを、すべて10か月以内にこなさなければなりません。相続人の中に未成年者がいる場合、とにかくスケジューリングが凄く重要になりますので、相続業務を前倒しで進めるようにしていきましょう。

長くなりましたので、後編へ続きます。

関連記事

SERVICE

決算申告でお悩みの方を

2つのプランで解決

申告完了後も、税務に関するご相談は無料

申告完了後も、税務に関するご相談は無料

経理処理から申告書作成まで

まとめて依頼できる格安プラン

¥77,000(税込) ~

(年1回のスポット契約)

こんな方へおすすめ

-

決算申告が

分からない起業したて

-

期限が迫り

困っている -

申告書だけ

依頼したい

お客様にあわせて柔軟に対応いたします

- 領収書などからの直接経理もお受けできます

- エクセルデータ、CSVデータをフル活用

- 郵送、電話、メール、データ転送で効率対応

- 経理処理からお任せできます

- 決算が完成して、申告書作成のみも対応

期限が過ぎた申告や

何年も行っていない

申告を

まとめて解消

¥77,000(税込) ~

(1期当たりの年額)

こんな方へおすすめ

-

決算申告が

分からない -

無申告が

何年もある -

税務調査が

心配

お客様にあわせて柔軟に対応いたします

- 国税出身税理士による調査対応

- 豊富な実績で最善の方法を検討します

- 税務署からの問合せや青色取消も対応

- 長期のスケジュール管理で全ての申告を解消

- 事業拡大は顧問契約も検討します

年一決算のお悩み解決!

創業間もない会社から上場関連まで

負担の少ない格安の料金で質の高い決算・申告書を作成します。

0120-459-840

[受付時間]平日9:00~18:00 土日祝は要予約

0120-459-840

[受付時間]平日9:00~18:00 土日祝は要予約

0120-459-840

[受付時間]平日9:00~18:00 土日祝は要予約

0120-459-840

[受付時間]平日9:00~18:00 土日祝は要予約

無料電話相談サービス

税理士に「相談」するほどでもないけど、ちょっと聞いてみたい。

そんな経営者様のための無料電話相談サービス好評受付中。

© 2010-2025 高橋彰税理士事務所.

0120-459-840

[受付時間]平日9:00~18:00 土日祝は要予約

0120-459-840

[受付時間]平日9:00~18:00 土日祝は要予約